Die Digitalisierung und Automatisierung von Geschäftsprozessen ist zu einem wesentlichen Bestandteil der Unternehmensstrategie geworden. Unternehmen streben auf globaler Ebene nach Prozessharmonisierungen und einer nahezu vollständigen Automatisierung ihrer Prozesse. Erklärte Ziele hierbei sind Effizienzsteigerung und Kostensenkung, um dadurch einen Wettbewerbsvorteil gegenüber den Mitbewerbern zu erlangen. Diese Transformation hin zu "no-touch-processes", bei denen menschliches Eingreifen auf ein Minimum reduziert wird, wird oft als der Optimalziel im Rahmen einer Finanztransformation angesehen.

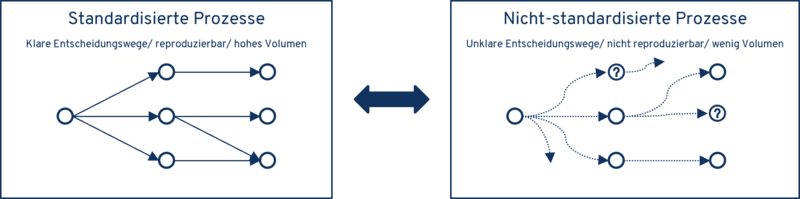

Der no-touch-Ansatz, also eine (nahezu) vollständige Prozessautomatisierung, ist hierbei nicht auf ein bestimmtes Geschäftsmodell oder Branche beschränkt. Prozesse, bei denen dieser Ansatz häufig gewählt wird, weisen einen hohen Grad an Standardisierung und Wiederholbarkeit auf. Darunter fallen End-to-End-Prozesse (E2E-Prozesse), wie z.B. Order-to-Cash, Purchase-to-Pay oder Acquire-to-Retire.

Hier besteht grundsätzlich viel Spielraum aufgrund eines hohen Transaktionsvolumens innerhalb wiederkehrender Prozesse, die aktuell oft ausschließlich in Shared Service Centern abgebildet werden. Dem gegenüber stehen technische Lösungen, deren Automatisierungspotenzial nicht ausgeschöpft ist, wobei dies ohne hohe fortlaufende Kosten möglich wäre (z.B. über SAP S/4 Finance).

Ausgehend von diesen einfachen theoretischen Annahmen, zeigt sich die praktische Umsetzung oftmals wesentlich komplexer und herausfordernder. Grundvoraussetzung einer sinnvollen Finanzprozessautomatisierung ist immer eine vorhergehende Prozessstandardisierung. Initiativen zur Herstellung eines einheitlichen Standards scheitern allerdings häufig daran, dass Entscheidungskriterien im Prozess zu komplex sind, da sie im Laufe der Zeit meist unstrukturiert mit dem Unternehmen mitgewachsen sind. Somit sind auch eine Standardisierung und spätere Automatisierung oft nur schwer umsetzbar, da nicht nur Abläufe analysiert, sondern auch Gewohnheiten aufgebrochen werden müssen.

Trotz fortschreitender Operationalisierung der Methoden künstlicher Intelligenz, im Speziellen der Teildisziplin des Machine Learning, erfordern viele Prozesse anhaltend manuelle Eingriffe durch menschliche Interaktion und Intervention.

Häufig zeigt sich, dass der theoretische Business Case bei der Implementierung nicht umsetzbar ist. Anstelle der erwarteten Steigerungen in Effizienz, Kosteneinsparungen oder Qualitätsverbesserungen tritt ein erheblicher Aufwand an Ressourcen und Kosten auf. Häufige Folgen sind unflexible Prozesse mit eingeschränkter Reaktionsfähigkeit, eine Reduktion des Fokus auf Kundenbedürfnisse und steigende Infrastrukturkosten.

Bündeln wir diese Herausforderungen somit zu einer grundlegenden Frage: Wie „unmenschlich“ sollten also Finanzprozessautomatisierungen sein? Mit anderen Worten, was ist das optimale Verhältnis zwischen menschlicher und maschineller Beteiligung an Finanzprozessen, um die größtmögliche Effizienz und den größtmöglichen Nutzen zu erzielen?

Aufgrund der Vielzahl von Einflussfaktoren auf die Beantwortung dieser Frage gibt es keine allgemeingültige Antwort – diese ist immer von der Unternehmenssituation, dem Prozess, dem Projektkontext und vielen weiteren Größen abhängig und muss individuell beurteilt werden.

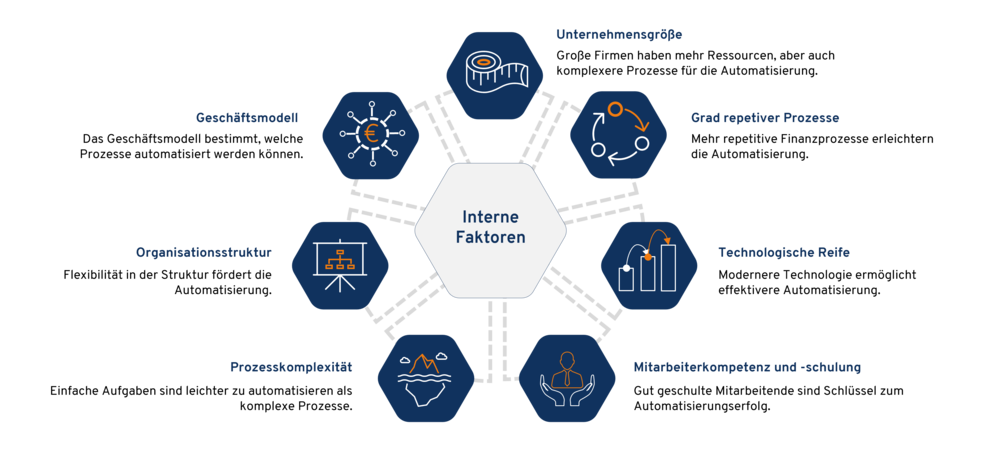

Allerdings lassen sich maßgebliche Einflussfaktoren benennen, die bei jeder Entscheidung zur Implementierung einer Prozessautomatisierung berücksichtigt werden müssen. Wir unterteilen hierbei in interne und externe Faktoren:

Interne Faktoren

Interne Faktoren fungieren als charakteristische Merkmale, Zustände oder Gegebenheiten innerhalb eines Unternehmens. Sie befinden sich in der Regel im Wirkungskreis der Kontrolle oder unmittelbaren Einflussnahme des Unternehmens selbst. Die Fülle an internen Faktoren, die den Grad der Prozessautomatisierung beeinflussen, ist vielschichtig und bedarf einer individuellen Prüfung hinsichtlich ihrer Ausprägung und Relevanz im jeweiligen Unternehmen. Primär zu beachten sind hierbei Aspekte wie das Geschäftsmodell des Unternehmens, die Unternehmensgröße, der Anteil repetitiver Prozesse im Verhältnis zur gesamten Prozesslandschaft sowie die Unternehmenskultur. Diese und weitere sind im folgenden Schaubild dargestellt.

Zum genaueren Verständnis, wie sich diese Faktoren auf den optimalen Automatisierungsgrad von Unternehmen auswirken, wird im folgenden auf einige der wichtigsten eingegangen.

Das Geschäftsmodell eines Unternehmens hat einen bedeutenden Einfluss darauf, wie gut es sich für die Automatisierung von Prozessen eignet. Einige Geschäftsarten, wie die Automobilindustrie und der Online-Handel, sind aufgrund ihrer hohen Transaktionsvolumen ideal für die Automatisierung von Finanzprozessen, zum Beispiel in der Rechnungsstellung oder Zahlungsabwicklung.

Andere Branchen, wie das Gesundheitswesen, Beratungsunternehmen oder die Luxusgüterindustrie, benötigen jedoch mehr Flexibilität und menschliches Urteilsvermögen. In diesen Bereichen sind die Finanzprozesse oft weniger standardisiert und daher schwieriger zu automatisieren. Beispiele hierfür sind die Verwaltung von Versicherungsansprüchen oder die Abrechnung von maßgeschneiderten Dienstleistungen.

Auch die Unternehmensgröße im Zusammenspiel mit Finanzkennzahlen ist ein wichtiger Einflussfaktor. Größere Unternehmen haben in der Regel mehr Ressourcen, um in Automatisierungstechnologien zu investieren und können somit von Skaleneffekten profitieren, die wiederum in Folge die Kosten weiterer Automatisierung senken. Sie haben mehr standardisierte und wiederholbare Prozesse, die sich für die Automatisierung eignen. Bei kleineren Unternehmen sind diese Faktoren i.d.R. in einem wesentlich geringeren Ausmaß vorhanden. Allerdings kann sich auch hier bei einzelnen Prozessen ein positiver Business Case ergeben, nur sind hier (natürlich) die Skaleneffekte nicht so stark.

Unternehmen, deren Geschäftsprozesse in einem hohen Maß repetitiv und weiterhin standardisiert und integriert sind, können effektiver Automatisierungstechnologien implementieren. Hier bildet die Systemlandschaft und das Hosting-Setup („wo werden die Automatisierungslösungen betrieben“) einen entscheidenden Einflussfaktor. Hierunter fallen beispielsweise Co-Location Setup, Cloud-Strategie, SaaS und weitere. Unternehmen, deren Prozesse wenig integriert sind, haben hier erheblich mehr Aufwand.

Wie bei vielen anderen Initiativen auch, hat die Unternehmenskultur erheblichen Einfluss auf die Erfolgswahrscheinlichkeit einer Automatisierungs-Initiative. Unternehmen, die eine Kultur der Innovation und des Wandels haben, können leichter und effektiver Änderungen umsetzen und besser mit den Herausforderungen umgehen, die eine Automatisierung immer mit sich bringt.

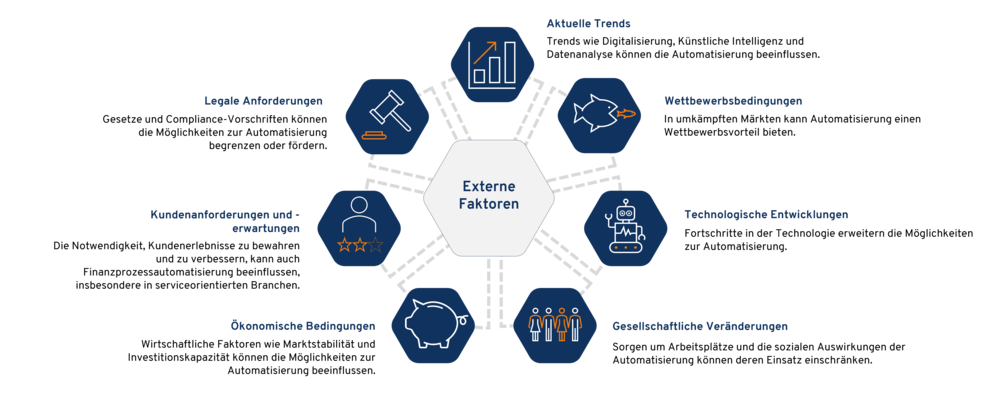

Externe Faktoren

Im Gegensatz zu den internen sind externe Faktoren unter anderem Charakteristika, Bedingungen oder Einwirkungen, die außerhalb der direkten Kontrolle eines Unternehmens liegen. Sie spielen dennoch oder gerade deshalb eine entscheidende Rolle bei der Bestimmung des Gleichgewichts zwischen Automatisierung und manuellem Eingreifen in Finanzprozessen. Diese Faktoren, einschließlich legaler Anforderungen, aktueller Trends, Wettbewerbsbedingungen, technologischer Entwicklungen, gesellschaftlicher Veränderungen, ökonomischer Bedingungen und Kundenanforderungen, können sowohl Möglichkeiten als auch Herausforderungen für die Automatisierung darstellen und erfordern eine kontinuierliche Anpassung der Strategie diesbezüglich. In der folgenden Abbildung sind einige der externen Faktoren zusammengefasst:

Blicken wir zunächst auf ein globales Technologieunternehmen. Aufgrund seiner enormen Größe und der hohen Anzahl an Finanztransaktionen ist es auf Automatisierungstechnologien angewiesen, um Effizienz und Präzision sicherzustellen. Allerdings können legale Anforderungen in einigen Bereichen menschliches Eingreifen erfordern, um die Einhaltung von Vorschriften zu gewährleisten. Aktuelle Trends wie Künstliche Intelligenz und Datenanalyse könnten die Automatisierung weiter vorantreiben, doch gesellschaftliche Veränderungen, insbesondere Bedenken bezüglich des Einflusses der Automatisierung auf Arbeitsplätze, erfordern eine sorgfältige Überlegung. Wettbewerbsbedingungen könnten eine verstärkte Automatisierung erfordern, um einen Wettbewerbsvorteil zu erlangen, während Kundenbedürfnisse eine Balance zwischen Automatisierung und individueller Betreuung erfordern.

Ein Start-up-Unternehmen auf der anderen Seite hat andere Herausforderungen und Möglichkeiten. Mit stärker begrenzten Ressourcen muss es klug in Automatisierungstechnologien investieren, die den größten Nutzen für seine Finanztransaktionen bringen. Hierbei spielen ökonomische Bedingungen eine entscheidende Rolle. Aktuelle Trends und technologische Entwicklungen können neue Möglichkeiten für die Automatisierung eröffnen, während gesellschaftliche Veränderungen und Kundenanforderungen eine stärkere Betonung des menschlichen Eingreifens erfordern können. Insbesondere in serviceorientierten Branchen kann die Notwendigkeit, ein hohes Maß an Kundenzufriedenheit zu gewährleisten, die Automatisierung einschränken.

Insgesamt beeinflussen diese externen Faktoren das Gleichgewicht zwischen Automatisierung und menschlichem Eingreifen in Finanzprozessen und erfordern eine sorgfältige Abwägung und kontinuierliche Anpassung der Unternehmensstrategie.

Der AdEx Partners-Weg zu einem gesunden Mensch-Maschine Verhältnis für Finanzprozesse

Bei AdEx Partners verstehen wir, dass die Entscheidung, wie weit Finanzprozesse automatisiert werden sollten, kompliziert und facettenreich ist. Die optimale Lösung hängt stark von den spezifischen Merkmalen und Bedürfnissen jedes Unternehmens ab, daher legen wir großen Wert auf eine tiefgreifende und durchdachte Herangehensweise.

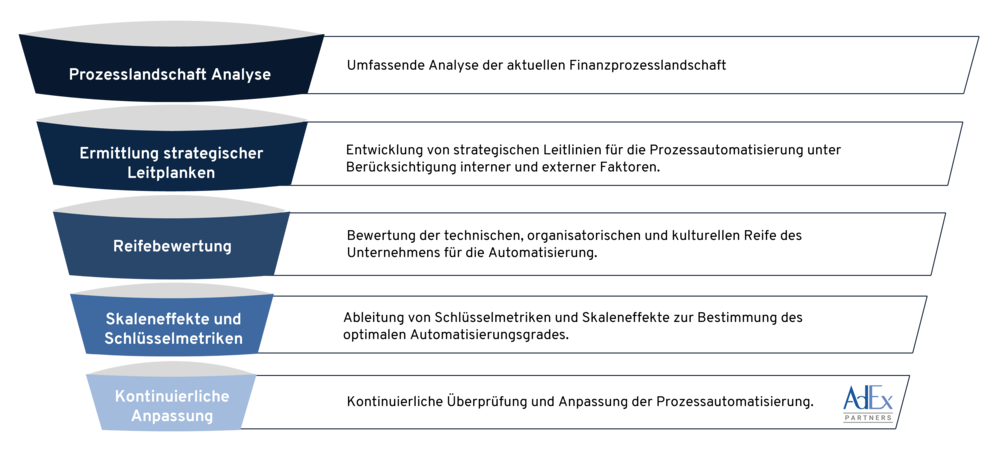

Prozesslandschaft Analyse:

Zu Beginn führen wir eine umfassende Analyse der aktuellen Prozesslandschaft im Finanzbereich durch, wobei wir spezifische Prozesse wie z.B. Order-to-Cash, Purchase-to-Pay, Account-to-Report oder Acquire-to-Retire identifizieren und analysieren.

Ermittlung strategischer Leitplanken:

Auf Grundlage dieser Analyse entwickeln wir dann maßgeschneiderte strategische Leitlinien für die Automatisierung. Hierbei wird der momentane Stand (AS-IS) des Automatisierungsgrades bestimmt, indem wir analysieren, welche Technologien momentan zum Einsatz kommen und in welchem Umfang. Die Ziele und Erwartungen der Automatisierung, wie Effizienzsteigerungen und Kosteneinsparungen, stellen wir klar heraus, während wir gleichzeitig Risiken und Herausforderungen berücksichtigen und Strategien zu deren Bewältigung entwickeln. Dabei berücksichtigen wir sowohl interne als auch externe Faktoren und gehen über die technischen Aspekte der Automatisierung hinaus, um auch organisatorische, kulturelle und strategische Aspekte mit einzubeziehen.

Reifebewertung:

Ein essenzieller Schritt in unserem Ansatz ist die Bewertung der Reife der Finanzorganisation in 3 Dimensionen. Wir beurteilen sowohl die technische Reife, wie die Verfügbarkeit und Qualität der verwendeten Finanzanwendungen, die organisatorische Reife, wie die Fähigkeit des Unternehmens, Veränderungen zu managen und umzusetzen, als auch die kulturelle Reife, wie die Akzeptanz und Unterstützung der Automatisierung durch die Mitarbeitenden.

Skaleneffekte und Schlüsselmetriken:

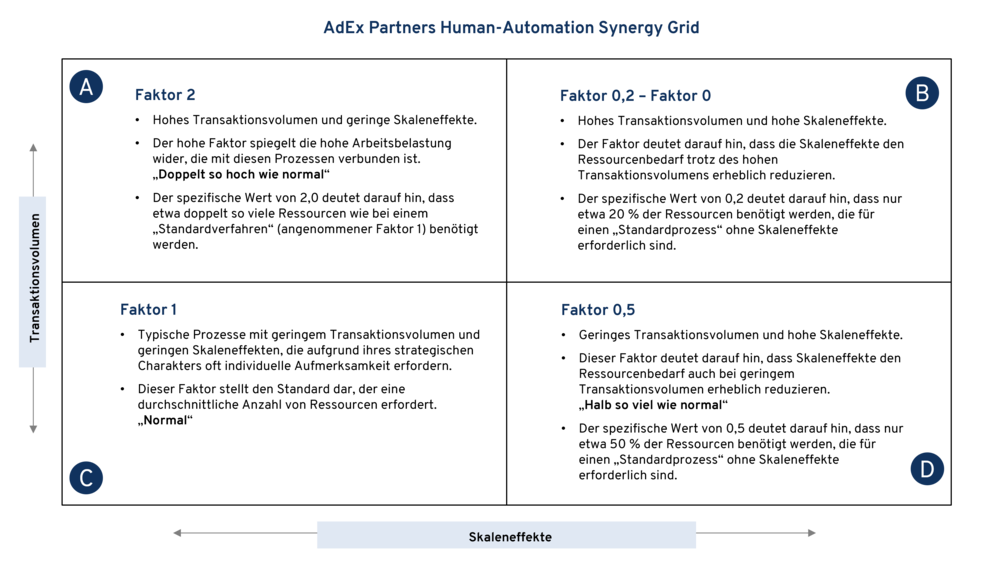

Aus dieser Analyse und Bewertung in Zusammenhang mit der zuvor durchgeführten AS-IS Analyse leiten wir eine Reihe von Schlüsselmetriken ab, die uns bei der Bestimmung des optimalen Grades der Automatisierung unterstützen, um das Zielbild (To-BE) entsprechend zu zeichnen. Dazu gehören die Prozessvision, die digitale Vision, die Datenstrategie, der Unabhängigkeitsfaktor und der Integrationsfaktor. Ein probates Mittel ist hierbei auch die Anwendung und Herleitung von Skaleneffekten in Relation zu nötigen Automatisierungsfaktoren (z.B. dem Transaktionsvolumen der Finanzprozesse). Die Ermittlung der jeweiligen Faktoren wird durch uns individuell für und in Abstimmung mit dem Kunden durchgeführt.

Kontinuierliche Anpassung:

Für uns ist die Automatisierung von Finanzprozessen ein kontinuierlicher Prozess. Daher sind wir darauf vorbereitet, die Automatisierung unserer Kunden regelmäßig zu überprüfen und anzupassen, um auf Veränderungen in den regulatorischen Anforderungen, Geschäftsbedingungen oder technologischen Entwicklungen zu reagieren. Dies erfordert nicht nur technisches Know-how und organisatorische Fähigkeiten, sondern auch eine Kultur der kontinuierlichen Verbesserung und des lebenslangen Lernens, die wir bei AdEx Partners intensiv pflegen.

Wir sehen die Prozessautomatisierung nicht als Selbstzweck an, sondern als Werkzeug, um die Effizienz und Wettbewerbsfähigkeit unserer Kunden zu verbessern. Unser Anliegen ist es, Menschen und Maschinen nicht gegeneinander auszuspielen, sondern ihre jeweiligen Stärken zu erkennen und zu kombinieren. So entsteht eine Symbiose, die das Beste aus beiden Welten hervorbringt und jede Ressource dort einsetzt, wo sie am stärksten ist. Dank unserer Herangehensweise und unserer Fähigkeit, das richtige Gleichgewicht zu finden, sind wir überzeugt, dass die Prozessautomatisierung ein leistungsstarkes Instrument sein kann. Sie hilft Unternehmen dabei, ihre Ziele zu erreichen und sich erfolgreich in der digitalen Welt zu behaupten.

AdEx Partners bietet einen umfassenden Ansatz von der Analyse bis zur Implementierung von Automatisierungsstrategien, angepasst auf die aktuelle Situation in ihrem Unternehmen. Auf Basis der Ergebnisse entwickeln wir mit Ihnen und für Sie maßgeschneiderte strategische Umsetzungskonzepte und Handlungsempfehlungen.

Ihre Ansprechpersonen

Für weitere Informationen und Anmerkungen kontaktieren Sie uns bitte.